文 | 杨婷婷 周哲浩 编辑 | 张婕妤

来源:远川研究所

财富有很多种创造的机制,其中一种是泛滥的流动性。它常常以繁荣的幻觉开始,以虚幻的泡沫作为高潮,以剧烈的阵痛和重新分配的利益收尾。

1999 年末,Y2K 危机逐渐发酵 —— 计算机程序中通常会用最末尾的两个数字来表示年份,比如用 98 表示 1998,用 99 表示 1999。

但程序员们意识到,如果用 00 来表示 2000 时,会导致一些程序出错、设备停转,从而对一些关键部门,如能源、金融和政府等产生灾难性的影响。在中文世界里,Y2K 被通俗地译成千年虫。香港的诈骗犯甚至把千年虫说成是瘟疫病毒,诱骗天真的老太太购买解药 [3]。

而在路透社的文章里,格林斯潘才是那个对千年虫危机 “害怕得要死 [2]” 的人。为了应对世纪之交这个前无古人的未知问题,格林斯潘在 1999 年底动用了大量千年虫恐慌准备金。

当时,执掌美联储的格林斯潘认为,科网股估值已经达到了一个 “脆弱的水平”,而千年虫危机对金融机构的影响很可能会刺破这个泡沫。加上美联储在不久前刚刚处理了亚洲金融风暴的冲击、长期资本管理公司的烂摊子,对危机心有余悸。于是,作为一个放水爱好者,格林斯潘策划了一次彼时美联储规模最大的货币扩张。

但事实上,千年虫危机造成的影响比美联储预计得小很多,撤回流动性的动作也为时已晚。格林斯潘可以说自己成功避免了泡沫破裂,但他的方法是把泡沫做得再大一点。

任何一场危机都少不了拱火的人、幻灭的人和抄底的人,就如同任何危机的第一步,都是汹涌澎湃的热钱。

热钱

在商业价值堪称美国 “春晚” 的超级碗广告史中,最出名的一定 1984 年苹果投放的 Macintosh 广告,最拉胯的则一定是 2000 年轮番上阵的互联网初创公司,其中最短命的当属 Pet.com 和它的布偶狗。

这家花了 120 万美元出现在 1999 年超级碗上的 Pet.com,作为一家在线宠物零售公司,创立 2 年,烧光 3 亿美金,从成功 IPO 到破产清算,仅用时 268 天。在有限的生命周期里,Pet.com 唯一做成的事情是 —— 捧红了不吃狗粮只吃真金白银的公司 IP 布偶狗。

在 1999 年的感恩节,Pets.com 花了超过 20 万美元,只为将布偶狗印在游行中的超大气球上,沿着百老汇大街巡游。不久之后,“早安美国” 的母公司美国广播公司收购了这家公司,并在 2000 年 2 月 23 日的早间新闻中,对这只布偶狗进行了冗长的采访,主持人甚至花了三分钟,关心这只吉祥物的情感状况 [4]。

作为严肃媒体代表的纽约时报显然认为,让一个商业公司的吉祥物来向美国人道 “早安” 并不合适,于是发布了一篇文章直指美国广播公司和布偶狗之间存在利益输送。对于严重的合规指控,主持人当然否认三连,声称布偶狗的超长戏份只是因为:它实在太火了 [4]。

作为第一届互联网泡沫大赛的决赛圈选手,Pet.com 当年的玩法儿直到今天都没有被玩烂。

手握亚马逊的风险投资,Pets.com 虽然没有学到贝佐斯们运营电商的精髓,却学会了互联网大军 “伤敌一千,自亏八百” 的 “打骨折” 套路:不仅把产品价格压到市场的 6 折,甚至还提供免费送货。

套路是学来了,但相比书籍、衣服、鞋子,动辄 20 磅猫粮和猫砂的物流成本,显然和前者不是一个量级,这也导致 Pet.com 长期以低于成本 27% 的价格销售商品。简单来说,就是送一单亏一单。

无法节流,那就开源。创始人认为,拉高利润的最好方式就是推荐更贵的商品。但问题在于,宠物主人一般很少更换宠物用品的品牌,更何况当时这个行业的利润率只有 2% 到 4%。

不过,在亏损这条路上,Pets.com 并不孤单。回看 2000 年科网泡沫里那些被吹上头,又狠狠摔落在地的互联网公司,我们可以嗅到一股熟悉的行事作风:1)谈及使命愿景,必须是 “改变世界”;2)谈及经营方式,就是 “快速增长”,不顾一切代价烧钱抢占市场;3)愿意花大笔钱营销。

到 1999 年下半年,亏损已成为互联网企业成功的标志。1999 年 10 月,摩根士丹利的 Mary Meeker 追踪的 199 只互联网股票的市值高达 4500 亿美元。但这些公司的年总销售额仅为 210 亿美元左右,而他们的利润则是,集体损失总计 62 亿美元 [5]。

但亏损并不妨碍它们的上市,电脑生产商 VA Linux 在招股书中公然宣称,在可预见的未来,公司的亏损会继续扩大,却并不妨碍公司上市首日股价上升七倍多。2000 年 2 月,还没有找到稳定盈利方式的 Pets.com 也在纳斯达克上市,成功融资 8250 万美元。

为什么这样的公司能在 2000 年前后上天?回头看似乎略显匪夷,但身处其中的人,却总能找到继续相信的理由。

1997 年亚洲金融危机爆发,总是不断在寻找希望和未来的人类,抛弃了已经破碎的 “亚洲奇迹”,涌向了美利坚的信息高速公路,拥有无限前景的科技公司顺理成章的吸纳了大量内外资金。

放水爱好者艾伦・格林斯潘更是在亚洲金融危机不断蔓延之下,延续了大水漫灌的传统艺能。在 1987 年至 2006 年担任美联储主席期间,每当股市下跌超过 20% 左右,格林斯潘就会果断降息。而为了应对 98 年金融危机,美联储于 1998 年 9 月、10 月和 11 月分别降息 25 个基点,将联邦基金利率由 5.25% 降至 4.75%[6]。

钱要够多,才能垒起泡沫。水满会溢,反映到 1998 年的资本市场便是狂飙的纳斯达克指数。

1990 年到 1998 年的 10 月 2 日,纳斯达克从 458 点上涨到 1615 点,每年涨幅约 15%,背后是新经济的欣欣向荣。但到了 10 月之后,纳斯达克迅速攀升,年均涨幅达到 125%,估值也从 26.5 倍短时间提高到了 69.4 倍,估值驱动代替了基本面驱动。

不过,流动性是个抽象的宏观原因,钱到了手上,是买菜还是买咖啡,就是微观的个人选择。而千禧年初这场盛大泡沫的缔造者,自然也少不了风投机构、对冲基金的身影。正是它们饥渴地投资任何以.com 结尾的公司,疯狂地投入真金白银为那些疯狂的互联网梦想买单。

在这场拱火的游戏里,机构投资者也无法置身事外,有些人甚至会和那些最终破产的公司一起成为历史。

拱火

2000 年 3 月 30 日,老虎基金的创始人罗伯逊在位于曼哈顿中心的豪华办公室里,给旗下六只基金的大约 700 名投资人写完告别信,宣告属于自己的时代,落幕了 [7]。

罗伯逊一手创立的老虎基金曾有无比辉煌的战绩:1980 年获得 800 万美元,到 1998 年的顶峰,这个数字变成了 200 亿美元。在此期间,老虎基金的初始投资者的投资回报率超过 85 倍,年化 25% 的回报率轻松超过标普 500 指数,只要能在未来两年获得 18% 的回报,就能创造一个 20 年 100 倍的基金。但这一切,都在 1998 年戛然而止。

在短短的一年半时间内,老虎基金投资的一切都下跌,只有他们坚定做空的互联网科技公司,股价却在不断飙升。丝毫不介意被称为 “旧经济投资者” 的罗伯逊无奈地坚持:“老虎多年来成功的关键,是坚定地承诺买入最好的股票,并做空最差的股票。

在理性的环境中,这种策略运作良好。但在一个非理性的市场中,收益和价格考虑让位给流量和趋势,就像我们看到的,这种逻辑变得并不重要 [8]。” 但问题是,在老虎式的价值投资面前,持有人失去了最后的耐心。

1998 年 8 月开始,投资人潮水般从老虎基金里撤回自己的资金,到罗伯逊亲手关掉老虎基金之时,公司的资产管理规模从 200 亿美元下降到了 65 亿美元。他们甚至会用另一句凯恩斯的名言来回应所谓的逻辑与理性 ——“市场保持非理性的时间可能长于个体可持续的时间。”

股票市场总有一种令人讨厌的黑色幽默,当你折服于市场的非理性时,往往又只会带来更坏的结果。在这一点上,量子基金的持有人就显得更悲惨了一些。

同样在早期做空了大量科技股的量子基金,在一些重要客户纷纷撤资之后,选择了向 “非理性” 妥协,加入了做多科网股的大军中。然而,当空军都决定缴械的时候,往往离市场修正自己的非理性就不远了。前脚刚因做空而承受大量亏损的量子基金,在随后 2000 年 3 月到来的科技股大崩盘中大跌 22%。

这一来一去的双重打击,直接促使掌门人德鲁肯米勒辞去了职务。

德鲁肯米勒作为顶级的基金经理,曾在 1990 年精确预测日本股市大跌,在 1992 年完美押注英镑贬值,但在投入 2 亿美元,做空 12 只被高估的科技新股后,德鲁肯米勒不到几个星期就损失了 6 亿美元。在接受媒体采访的时候,“玩过头” 的德鲁肯米勒宣布结束过去 12 年的辉煌战绩,从此退出江湖 [9]。

在当时的一篇报道中,一位华尔街分析师这样评价这两位顶级投资人的故事:—— 这个故事的寓意是,非理性的市场会杀死你。当罗伯逊说,“这是不合理的,我不玩”,他们先把他抬了出去。德鲁肯米勒说,“这太不合理了,我只能玩”,他们再次把他抬了出去 [9]。”

在道琼斯所代表的传统经济止步不前时,纳斯达克徐徐勾画了一副新经济的蓝图。投机者粉身碎骨,好运者一夜暴富,价值投资者也不得不斡旋其中,互联网公司渴望数据增长,对冲基金渴望收益增长,共同的愿望使得资本 “抱团” 造梦,一轮一轮强化了这场史诗级的互联网泡沫。

不过,华尔街最害怕的,显然不是持续亏损的初创公司,龙头的命运走向才是最致命的催化。

破灭

“当比尔・克林顿把司法部带到微软时,网络泡沫破灭就被煽动了,它让科技市场感到寒意。”DFJ 风险投资公司合伙人蒂姆・德雷珀曾这么形容 [10]。

围绕微软的反垄断案件,影响敲山震虎。只是这一切刚开始时,所有人似乎都还在市梦率的故事里闲庭信步。

1998 年 5 月 18 日,美国联邦司法部代表联邦政府,联合其他 19 个州的州检察机关向微软提出反垄断指控。核心是微软在操作系统中捆绑浏览器的做法是否构成垄断。在很长一段时间里,比尔・盖茨本人甚至都没有在法庭上现身,而是通过录像的方式参与庭审。

盖茨在录像中面对检察官提问常常顾左右而言他的表现,被许多媒体用 “傲慢”、“居高临下” 等颇具贬义色彩的词汇来评价。但彼时还心高气傲的盖茨,确实也把不屑写在了脸上。比如,检察官向他展示一封发件人为 billg@microsoft 的邮件,讯问是不是他写的。盖茨淡定否认,并回答检察官:“是电脑(写的)[11]。”

比尔・盖茨的录像证词

在社交媒体还没那么普遍的当时,法庭外的股票市场一度对庭内的状况缺乏感知。1999 年 7 月,微软的市值还一度超过了 5000 亿美元。如果把它当做一个经济实体,规模在当时全球所有国家中能排到第九 [12]。

随着案件的深入,越来越多对微软不利的情况开始出现。

一封写着 “让我们切断他们 (网景浏览器) 的氧气,碾碎他们” 的内部信被看做是恶意竞争的信号。微软的律师团队在呈现证据的时候出现了不少把柄。有一次,微软方面提供了一则视频试图证明安装 IE 是为了消费者,因为在移除 IE 浏览器后,Windows 系统操作会变缓慢,但这则视频最终因其剪辑痕迹而被证伪。

1999 年 11 月 5 日,联邦法官第一次就案件作出定性的判决 —— 微软的商业行为构成垄断。美国各大电视网甚至直接中断了正常节目,把周五当天晚上 6 点 30 分公布的判决作为突发新闻报道 [13]。

在展望下周一股市的时候,有分析师表示:“像微软这样交易金额是其营收 20 倍的股票,坏消息的打击是致命的。法官竭尽所能,给微软贴上了‘邪恶’的标签 [14]。” 分析师说会考虑下调股票 “买入” 的评级。

此后,恐慌开始逐渐酝酿。2000 年 3 月,《巴伦》在调查了 207 家互联网公司后得出了这样的数据:71% 的公司利润为负,51 家公司的现金会在 12 个月内用完,其中包括亚马逊。政策端,感受到了经济过热的美联储开始了一轮加息,将利率从 4.75% 经过 6 次上调 175 个基点至 6.5%。

大白话翻译一下面联储的意思就是:之前股市的钱太多了,现在投资得悠着点儿。

只不过,美联储这个警告来得很不是时候。随着反垄断案件继续,关于微软会被分拆的猜测甚嚣尘上。在科技公司业绩惨淡、人们手里的闲钱变少的情况下,4 月 3 日反垄断判决可以说是彻底戳破了泡沫。

法院接受政府的方案,给微软下了拆分的判决。下一个交易日,纳斯达克综合指数下跌了 8%,创下了跌幅纪录,微软则下跌了近 15%。这场暴跌引起了科网股的抛售,纳斯达克指数在六个交易日内出现了五次下跌。

杰富瑞投资银行的首席市场策略师阿尔特・霍根道出了大家的心思:很多人认为,微软的坏消息,就是科网股的坏消息,这也是纳斯达克下降的原因 [15]。

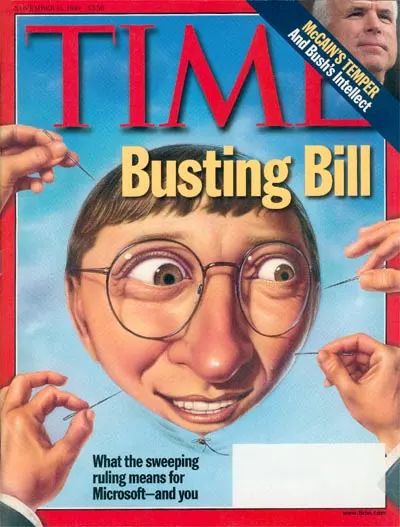

《时代周刊》关于微软反垄断的封面

虽然微软最终与政府达成和解,避免了分拆,但泡沫的破裂已成定局。纳斯达克指数在 19 个月的时间里下跌了 78%,直到 15 年后才再次站上 5000 点。围绕科技公司的光环褪去,2000 年 3 月到 2002 年 10 月,IT 业界蒸发了 5 万亿美元的市值,而当年中国全年的 GDP 总量也不过是 1 万亿美元左右。

谁在为蒸发的钱买单?这是一个基金经理看了会沉默,股民基民会落泪的问题。但哪里危机,哪里就有抄底者的超额收益。

抄底

凯文・史派西(Kevin Spacey)主演的电影《利益风暴》(MarginCall)中有一句著名台词,要在金融市场赚钱只有三种方式:要么你比别人聪明,要么你比别人快,要么作弊。但抄底这个事,得首先比别人更有钱。

1999 年 9 月,比尔・米勒开始购买亚马逊的股票。最开始建仓时的价格是 80 美元,此前一年,亚马逊刚刚上涨了近 10 倍,并不便宜。但比尔・米勒在与一些亚马逊高管讨论了几个小时后,得出了一个结论 —— 亚马逊的模式与戴尔公司非常相似:

当客户在亚马逊上购物付费,收入立刻到了亚马逊账上,然而它可以等到 50 天后再向供应商付款。因此,供应商为公司提供了流动现金。这和戴尔的原理一样:公司根据订单生产计算机,能立即收款,然后再慢慢付钱给供应商,与此同时,这种方式还降低了库存成本 [16]。

说得再直白一点:对于比尔・米勒来说,虽然亚马逊没有赚钱,但它和其他那些披着光环的互联网公司不一样,它不需要仰仗投资者的热钱才能生存,自身的商业模式就可以无限造血。

虽然买入的时机看上去缺乏考虑,比尔・米勒甚至自己也曾说,在一个严重高估的行业选择一支 “相对” 便宜的股票是错误的 [17]。但与老虎、量子不同,比尔・米勒修正错误的方式,则是越跌越买。

随着整个互联网泡沫行情破灭,亚马逊的股价一路跌到 20 美元以下,但米勒仍然积极买入,他所管理的美盛价值信托基金在亚马逊的股份一度达到 15%,大把子弹打出去之后,他的持仓成本也从 80 美元刷低到了 33 美元。

用米勒的话来说:“大多数人试图最大限度地增加他们的正确次数。真正的问题是当你对的时候,你能赚多少。”

按照购买时的预计,投资需要 10 年的时间才能达到合理的估值。事实上,米勒最终长期持有了 20 年。哪怕在 2008 年金融危机期间,他在该股暴跌时依然大量购买看涨期权,说自己是亚马逊 “不姓贝索斯” 的最大个人股东。

二十年后的 2019 年,米勒凭借高昂的回报率让人们再度开始探讨他 “连续 15 年都跑赢标普 500 指数” 的神奇之处。米勒把自己的财富密码拆解的大道至简:与加密货币密切相关的投资现在占他个人资产的 50%,另外 50% 是亚马逊。

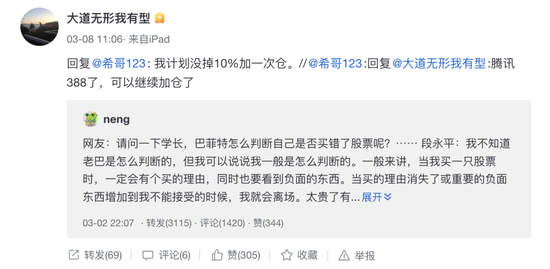

与米勒 20 年里坎坷的长期持有相比,雪球网友 “大道无形我有型” 的段永平抄底网易,就更像是一气呵成的爽文故事了。

2000 年 6 月,网易登陆纳斯达克。一年后,股价从 15 美元跌到了 1 美元以下。在泡沫破裂的背景下,网易有两个自身的问题:一是业绩出现了 3000 万美元的亏损,二是涉嫌会计造假,面临诉讼和退市的风险。

但段永平通过网易的财报发现,公司账面上每股还有超过 2 美元的现金资产,这说明公司账上有充足的现金流。另外,在咨询了律师之后,段永平吃了颗定心丸:即使网易官司败诉,也赔不了几个钱。

同期,网易推出《大话西游 2》,段永平安排步步高的投资团队天天打游戏,在评估了整个游戏市场后,认定这是一款具有潜力的产品。用他后来的话说,“在做小霸王时就有了很多对游戏的理解,这种理解学校是不会教的,书上也没有,财报里也看不出来 [18]。”

于是,在网易股价 0.8 美元的时候,段永平花了 200 万美元买入,坚守到 2007 年,网易的股价涨到了 100 多美元。

米勒和段永平的成功,有许多共性的地方,比如透过现象挖掘本质的能力、又比如做时间的朋友的魄力。只不过,身为基金经理的米勒,也难逃为了应对业绩不佳时的赎回潮,而一度卖出亚马逊以提供流动性的命运;而作为大型个人投资者的段永平,不论是过去,还是现在,反正都是拿着自己的无限子弹,打开抄底模式就显得从容许多。

尾声

回顾 22 年前的这场互联网泡沫,或许可以总结出一条泡沫从形成到破灭的轨迹。

首先是一个概念的流行。在 1990 年代中期,互联网的铺开让市场嗅到了潜力,单凭 “e-” 这个前缀,就可以在股市呼风唤雨。有媒体在复盘这段概念股投资时起了一个应景的名字:前缀投资。

其次是政策以及环境的推波助澜。金融危机引发了美联储对外部冲击影响国内经济的担忧。降息的本意与泡沫无关,是为了让市场上有更多的钱流动刺激经济发展。但在互联网概念的热潮下,资金集中流向了这些公司。

当越来越多公司没有业绩却以概念浑水摸鱼,以及监管政策出现的时候,情绪会发生扭转。微软反垄断的案件,传递了这样的逻辑:带头大哥的摇摇欲坠,是整座互联网大厦将倾的信号。市场情绪也从热切转向恐慌。

但在股市的覆巢之下,隐藏着转机。它可能来自行业洗牌后,格局的变化:具有价值的公司挺过危机,它也可能来自政策的纠错,比如美联储在泡沫破灭后以降息的方式进行救灾。

不过,很多对于互联网泡沫的复盘,遗漏了它微妙却也巨大的后续影响。

科技公司陷入低谷,加上劳动力参与率的下降,导致美国经济下行。于是,政府在 2003 年做了两件事,一是出台了《美国梦首付法》,为中低收入家庭提供房贷保险补贴,降低了购房门槛。当 “美国梦” 和 “首付” 同时出现在法案的名字中时,美联储也再度以降息的方式创造出了宽松的货币环境。

于是,不断寻找希望和梦想的人们就像当初抛弃了亚洲涌入科网一样,抛弃了科网涌入了美国的房地产。此后,又一个我们熟悉的行业进入了繁荣的周期,直到 2008 年泡沫破灭。

-

免费下载或者VIP会员资源能否直接商用?本站所有资源版权均属于原作者所有,这里所提供资源均只能用于参考学习用,请勿直接商用。若由于商用引起版权纠纷,一切责任均由使用者承担。

-

提示下载完但解压或打开不了?1.最常见的情况是下载不完整:可对比下载完压缩包的与网盘上的容量,若小于网盘提示的容量则是这个原因。这是浏览器下载的bug,建议用百度网盘软件或迅雷下载。 2.解压失败:密码输入错误,请手动输入密码;不可在手机上解压,请务必使用pc端进行解压操作。 若排除上述情况,可在对应资源底部留言,或在“个人中心”中发起工单。

-

找不到素材资源介绍文章里的示例图片?对于会员专享、整站源码、程序插件、网站模板、网页模版等类型的素材,文章内用于介绍的图片通常并不包含在对应可供下载素材包内。这些相关商业图片需另外购买,且本站不负责(也没有办法)找到出处。 同样地一些字体文件也是这种情况,但部分素材会在素材包内有一份字体下载链接清单。

-

付款后无法显示下载地址或者无法查看内容?如果您已经成功付款但是网站没有弹出成功提示,请联系站长(doubaiwang@126.com)提供付款信息为您处理,或在“个人中心”中发起工单。

-

购买该资源后,可以退款吗?源码素材属于虚拟商品,具有可复制性,可传播性,一旦授予,不接受任何形式的退款、换货要求。请您在购买获取之前确认好是您所需要的资源。

评论(0)